先日の事ですが…

自社の経理伝票をチェックしている時、9月に期限を迎えた銀行からの借入金の利息計算書を目にしました。

ふむふむ適用利率は〇〇%ね、まぁ市場金利並みで普通やね…

んっ、融資手数料!?なんじゃこれは(゚д゚)!

隣でパソコンに向かっている社長の佐藤に尋ねると「銀行から去年証貸(5年の分割返済)を約弁無のなんとかローンってやつに切り替えるように言われたじゃない。それの継続(期限延長)だって言うんで、去年と同じく融資手数料を取られたんじゃない? 特に説明はなかったけど」との回答。

んっ、それじゃあ、この融資手数料 40,000円って、完済するまで未来永劫銀行に支払い続けるって事!?

なんだ、それっ!

事の発端はこういう事です。

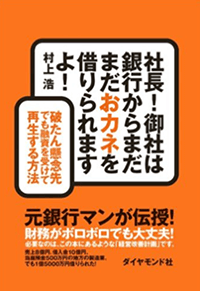

昨年の9月、中間決算を迎えるにあたり、支店に割り当てられた収益目標をクリアしようと、弊社のような零細企業にも足を運んでくださった某銀支店長に協力すべく、それまで分割返済を進めていた長期借入金を「正常な運転資金の範囲内ですから」との声に押されつつ、1年毎の短期借入金(手形貸付)に切り替えたのです。

適用金利も「長期借入金」から「短期借入金」へと、銀行の期限の利益が短縮され与信リスクも減じた結果、若干引き下げられました。

それだけでは銀行方にメリットはない取引ですが、彼らの目的は「手数料」の獲得です。

「これは中小企業の実態に即した支援のできる融資で、当行では〇〇〇ローンと名付けて販促しています」

何のことは無い、〇〇〇ローンと銘打って「融資取扱手数料」を金利とは別にしっかり頂戴するという融資に乗り換えてくれませんか?というお願いに応えた訳です。

金利だと「日割り計算」で得る収入しか決算には反映できませんが、手数料となると「獲得した日」つまり決算前であれば、自店の収入に組み込めるからです。

この辺りは、以前このブログでも紹介した「銀行による期末の社債引き受け」に通じるものがあります。

共に「手数料」を一括で手にする方法ですから。

その問題の〇〇〇ローンが1年経過し、前述期限延長のため、今年も40,000円(+消費税)が徴収された話です。

「えーっそんなの聞いてないぜぇ、ひでぇな〇銀。そんなこと(期限一括返済できなければ期限更新に手数料が掛かる事)一言も言ってなかったぜ」と憤る私…。

大人な佐藤は「まぁ、多少は儲けさせてやろうよ。それ以上でうちが運用すれば良いんだから」と穏健な発言。

「それより問題はさぁ、取引先のリスケ時の手数料にあるんだよ。あっちは酷いよ」

「どんな感じよ、俺も取引先のリスケ延長で、手数料やら期限後の遅延損害金をそのまま計算して顧客に請求するあくどい銀行の例は知ってるけどさぁ」

話は次回に続きます…

コメント

※コメントは承認制となっております。承認されるまで表示されませんのでご了承ください。